Può fare la BCE quello che non fa l’Europa?

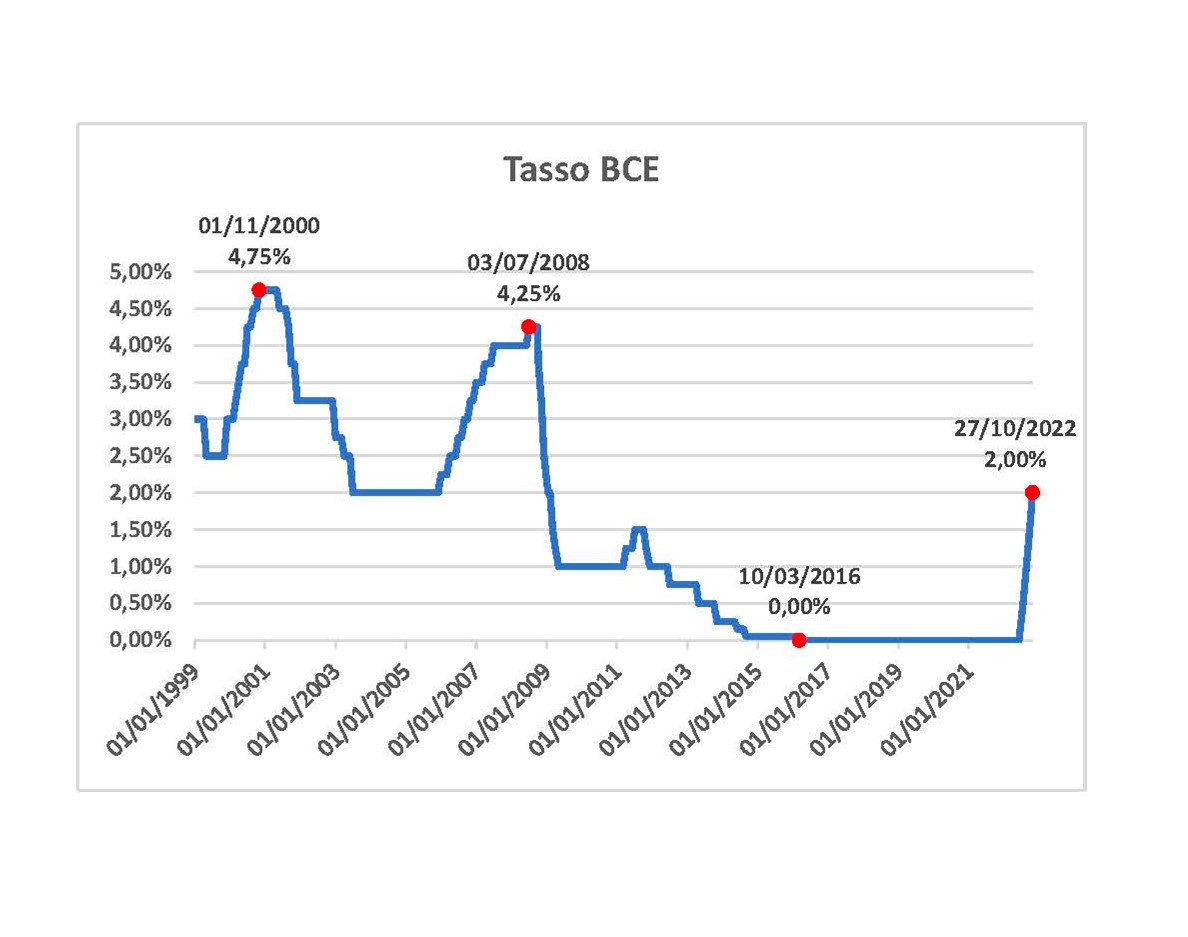

L’inflazione continua a correre e la banca centrale europea ha portato i tassi dallo zero al 2% in soli 3 mesi. Dopo il primo aumento di luglio e il secondo di settembre, lo scorso 27 ottobre ha alzato di 0,75% il tasso ufficiale. Ce ne accorgeremo sulle rate dei mutui a tasso variabile, con l’euribor a 3 mesi che è schizzato all’1,6% a fine ottobre.

Perché la BCE alza i tassi?

Perché sta cercando di frenare l’avanzata dell’inflazione e riportarla al livello del 2%, ovvero l’obiettivo della BCE. Alzando il tasso a cui presta i soldi alle banche, quest’ultime alzano il tasso dei prestiti alle aziende e ai privati, che di conseguenza riducono gli investimenti e le spese. In questo modo diminuisce la domanda di beni e servizi e quindi calano i prezzi. O perlomeno non continuano a crescere. E poi si blocca la cosiddetta spirale salari – prezzi: se aumentano i prezzi bisogna aumentare i salari per mantenere il potere d’acquisto delle famiglie, ma che a loro volta costringono le aziende ad aumentare i prezzi per sopportare il maggior costo del lavoro, portando i sindacati a chiedere altri aumenti, e così via. Una catena che deve esser interrotta il prima possibile. Qui però nascono alcuni problemi. Se si alzano poco i tassi, la manovra non è efficace, se si alzano troppo si soffoca l’economia e andiamo in recessione. E più “tolgono l’ossigeno”, più forte sarà la crisi.

L’efficacia dell’azione delle banche centrali si fonda sulla loro credibilità

È fondamentale che il mercato sappia che il governatore e il consiglio conoscano la situazione attuale e quale strada devono percorrere per riportare l’inflazione in equilibrio. E si aspetta indicazioni sulla strategia che implementerà, attraverso le “forward guidance”, ovvero indicazioni prospettiche. Questa tecnica la utilizza dal 2013 e permette di iniziare ad ottenere l’effetto desiderato solamente annunciando l’intenzione di seguire una determinata strategia di politica monetaria. È quello che è successo anche di recente con lo scudo salva spread: è bastato annunciarlo per calmare lo spread, non era necessario dimostrare di utilizzarlo.

Ma con la lotta all’inflazione?

Non si sa. Nei comunicati scrivono che rimane in essere l’approccio “data driven” in cui i futuri rialzi dei tassi verranno decisi di volta in volta in base ai dati a disposizione. Forse non c’è l’accordo nel consiglio tra i falchi, cioè coloro che vorrebbero tassi alti, e le colombe, che invece chiedono una BCE più leggera sui tassi. L’unica nota è che in quest’ultimo comunicato hanno eliminato la frase “per diverse altre riunioni”, forse lasciando intendere che ci si può aspettare un rallentamento dei prossimi rialzi dei tassi.

E in America?

Lì c’è una forte domanda di beni e una disoccupazione al 3,5%. La gente ha soldi, spende, e quindi si crea inflazione da domanda. Sono autosufficienti in ambito energetico. Lì l’aumento dei tassi blocca l’inflazione e si possono permettere un rallentamento dell’economia.

Serve un’azione decisa da parte dell’Europa Siamo in una situazione diversa rispetto agli USA, l’inflazione del nostro continente è in larga parte derivante dal costo dell’energia, il cui aumento deriva dal conflitto con la Russia. Da noi, l’aumento dei tassi colpisce le aziende che stanno già subendo i forti rincari delle bollette e che non possono fare altro che alzare i prezzi. Serve fermare l’inflazione da speculazione, e su questo ci vuole una risposta forte dell’Europa, deve dimostrare di esserci in questo momento complicato. Altrimenti rischiamo che l’inflazione si fermi solo con una recessione causata dall’aumento dei tassi.