ETF: uno strumento semplice ed economico per investire

Oltre a titoli e fondi, vi sono altri strumenti finanziari che possono essere utilizzati per investire nei mercati. Tra questi vi sono gli ETF, molto interessanti ma ancora poco conosciuti anche se sono presenti in Italia da 20 anni e hanno un loro mercato dedicato sulla borsa italiana. Gli ETF, sigla di Exchange Traded Fund, non sono altro che una via di mezzo tra i titoli e i fondi, cioè sono fondi quotati in borsa come se fossero titoli. La loro principale caratteristica è che replicano esattamente un obiettivo, ovvero un indice azionario oppure obbligazionario, un settore, una materia prima. Non hanno un gestore, quindi hanno costi molto più bassi dei fondi comuni, anche fino a 10 volte meno: un ETF azionario costa in media lo 0,30% (alcuni costano solo lo 0,05%) contro un costo medio dei fondi azionari del 2% che talvolta supera anche il 3%.

Altra caratteristica importante è la trasparenza: in ogni momento si può sapere esattamente quali titoli sono presenti nell’ETF, mentre dei fondi comuni si sa la composizione del mese precedente, nel migliore dei casi. La quotazione in tempo reale permette inoltre di sapere esattamente in ogni momento il valore del proprio investimento, come per i titoli. E se si vuole vendere, basta fare un ordine a mercato che viene eseguito immediatamente negli orari di borsa. Con i fondi invece si conosce il prezzo (NAV) di acquisto e vendita solo dopo 1 o 2 giorni.

Sono però purtroppo poco conosciuti perché non vengono mai proposti dalle banche: al 31 dicembre 2021 il totale degli investimenti in ETF quotati in Italia era di 123,2 miliardi di euro, mentre il totale dei fondi comuni 1.263 miliardi cioè 10 volte tanto. Perché? Di sicuro non perché sono meno efficienti, infatti a parità di obiettivo l’ETF nella maggioranza dei casi ha una performance maggiore di un fondo. Il motivo è che, costando molto poco, non sono remunerativi per la banca che li consiglia al cliente.

Nei prossimi mesi approfondiremo questi strumenti con anche alcuni esempi.

Materie prime: di quanto sono cresciuti i prezzi nei primi 2 mesi del 2022?

Sentiamo tutti i giorni notizie di aumento dei costi delle materie prime, e ne vediamo i riflessi nei prezzi dei prodotti che quotidianamente acquistiamo. Infatti, i loro prezzi sono influenzati dalle condizioni meteorologiche, ma anche da fattori economici come i tassi d’interesse e da eventi politici come la tensione Russia-Ucraina. Basti pensare che il 5% del grano che viene utilizzato in Italia per produrre il pane lo importiamo dall’Ucraina, e il 40% del gas dalla Russia. Molte materie prime sono quotate in borsa, principalmente a New York e a Chicago.

Si dividono in Hard, cioè quelle derivanti da estrazione come i metalli e gli energetici, e Soft, ovvero quelle coltivate e di origine animale.

La tabella riporta la variazione nei prezzi dal 1 gennaio al 23 febbraio 2022: il prezzo del gas è cresciuto del 30%, il petrolio del 21%, l’alluminio del 17%. L’unica negativa è lo zucchero, il cui prezzo da inizio anno è calato del 2,5%.

I dati si riferiscono agli ETF che replicano l’andamento dei prezzi delle singole materie prime, quindi sono strumenti in cui si può investire.

Gli utili delle aziende USA sono in crescita

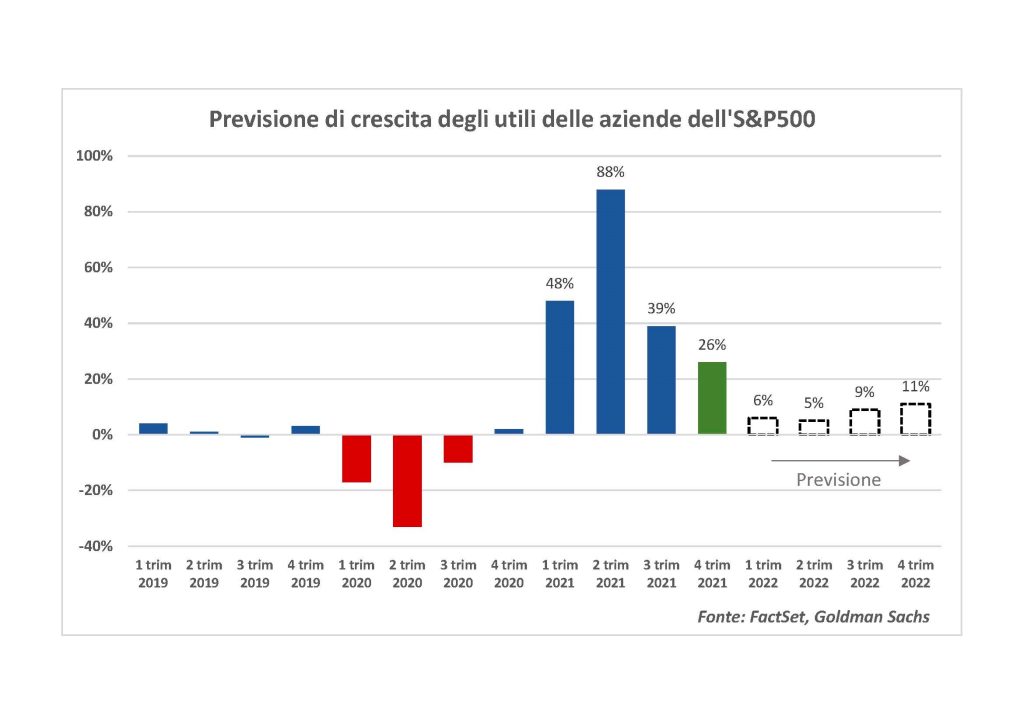

In gennaio e febbraio le società dell’indice USA S&P 500, quello che comprende le 500 aziende più grandi quotate in America, hanno pubblicato i conti dell’ultimo trimestre 2021, confermando una forte crescita degli utili. Infatti, come mostra il grafico, la barra in verde evidenzia una crescita del 26% degli utili nell’ultimo trimestre del 2021 rispetto all’ultimo trimestre 2020. A ritroso nei trimestri precedenti, la crescita era stata del 39%, 88% e 48%. Va precisato che la variazione è rispetto al 2020, anno delle chiusure dovute alla pandemia, come si vede nelle barre rosse dei trimestri 2020. Questa crescita è il risultato sia dell’aumento delle vendite (+16% in media) che dal contenimento dei costi.

A livello settoriale, le aziende industriali e dell’energia sono quelle che hanno visto l’aumento maggiore, ma erano state anche quelle più colpite dalle chiusure. Le aziende che producono beni di prima necessità, invece, avendo avuto un calo minore nel 2020, lo scorso anno hanno registrato un aumento medio degli utili del 6%.

Sono inoltre interessanti le previsioni per il 2022, che indicano una crescita tra il 6% e l’11% in ogni trimestre rispetto all’anno appena concluso. Questi dati dovranno essere valutati e aggiornati nei prossimi mesi sulla base dell’andamento dell’inflazione e dei problemi nelle forniture di materie prime e semilavorati (es. microchip). Le tensioni geopolitiche in Europa invece influenzeranno molto meno i bilanci delle società americane rispetto a quelle europee. Le prime 5 società dell’indice S&P 500 sono: Apple, Microsoft, Amazon, Facebook, Alphabet (Google).