Tassi, debito pubblico, inflazione

Cosa sta accadendo e quali sono gli effetti?

Inflazione e debito pubblico. Benefici o problemi?

Con un debito pubblico italiano a quota 2.700 miliardi, ovvero il 160% del nostro PIL nazionale, l’arrivo dell’inflazione tanto ricercata negli ultimi anni dalle banche centrali che ruolo giocherà?

Sarà positiva o avrà effetti negativi? La risposta non è così netta, dipende cioè da come evolveranno alcuni fattori.

A parità di altre condizioni, sull’ammontare attuale del debito pubblico l’inflazione ha un effetto positivo in quanto lo riduce in termini reali, è come se ci aiutasse a rimborsare il debito. Questo però va osservato anche dalla parte del risparmiatore che ha investito in titoli di stato: se non ottiene un rendimento più alto, cioè una cedola maggiore, il valore del suo investimento viene eroso dall’inflazione. Quindi il beneficio dell’inflazione sui conti dello stato viene “pagato” da chi acquista i titoli di stato. È la stessa situazione di chi acquista casa con un mutuo a tasso fisso, ma a parti invertite. Se il debitore deve pagare 500 euro di rata fissa al mese, un aumento costante dei prezzi e degli stipendi farà pesare sempre di meno la rata mensile sui conti familiari.

A mano a mano che i titoli di stato vanno in scadenza e devono essere rinnovati, però, lo stato dovrà offrire un tasso di interesse più alto agli investitori. Questo aumenta la spesa per interessi che, se non è coperta da maggiori entrate tributarie, aumenta a sua volta il debito pubblico, creando un effetto a catena.

Se guardiamo invece il rapporto debito/PIL, parametro che da normativa europea deve essere monitorato, gli effetti sono:

- Un aumento dell’inflazione fa aumentare il PIL nominale, quindi nel breve termine è favorevole perché riduce il rapporto debito/PIL;

- Se però aumentano gli interessi da pagare, parte del beneficio può venire cancellato dall’aumento del debito. Nel medio termine i due effetti si possono anche compensare completamente.

La legge di bilancio 2022, i conti previsti del nostro Paese per quest’anno

Entro il 31 dicembre di ogni anno, il parlamento italiano deve approvare la legge di Bilancio per l’anno successivo. Quella per il 2022 era particolarmente attesa in quanto contiene le proroghe e le nuove disposizioni relative ai bonus dell’edilizia e la revisione delle aliquote della tassazione dei redditi delle persone fisiche.

Di questi temi se n’è parlato molto, quelli che sono invece rimasti più sotto traccia sono i totali di bilancio del nostro Paese e la ripartizione effettiva delle spese nelle diverse categorie. Vediamoli.

Nel 2022 il parlamento prevede che lo Stato abbia entrate tributarie per una somma pari a 500,9 miliardi, a cui vanno sommate le entrate extra-tributarie di 59 mld, le cessioni di beni per 1,2 mld e la riscossine di crediti per 0,5 mld. Il totale delle entrate è previsto quindi di 561,9 miliardi.

Per quanto riguarda le spese, quelle correnti si prevedono pari a 683,6 miliardi, a cui vanno aggiunti 155,3 in conto capitale, per un totale di 839 miliardi.

Risulta pertanto che le spese correnti superano di 123,5 miliardi le entrate tributarie e il debito crescerà di 256,3 miliardi. Considerato che andranno rimborsati nell’anno 277 miliardi di debiti in scadenza, lo stato chiederà al mercato complessivamente 554,5 miliardi nel corso di quest’anno.

Se analizziamo le spese correnti suddivise per tipologia, la voce più elevata è Previdenza e assistenza e altre politiche di sostegno, pari al 22,2% del totale, seguita da Salute e istruzione con un 19%. La voce Affari economici è la terza con il 18,3% e comprende prevalentemente: turismo, agricoltura, energia, infrastrutture e ricerca. Seguono con il 13,5% i Servizi istituzionali e generali, ovvero gli organi amministrativi e costituzionali, gli interessi sul debito (9,5%) e i trasferimenti agli enti territoriali (6,4%). Ultima categoria con un peso dell’1,1% è Cultura, ambiente e qualità della vita, che comprende anche lo sport.

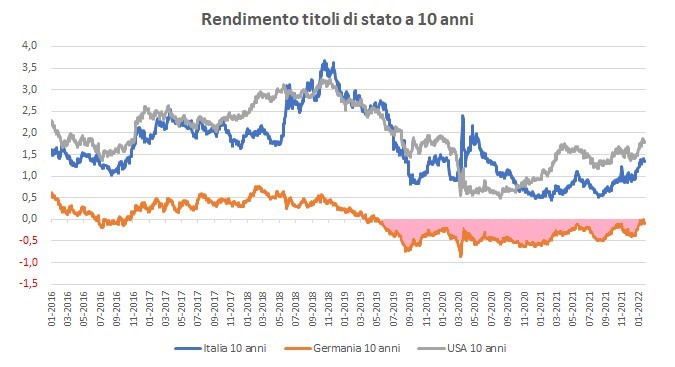

Crescono i tassi dei titoli di stato e il tasso tedesco a 10 anni torna positivo

Lo scorso 19 gennaio il rendimento dei titoli di stato della Germania a scadenza decennale ha rivisto nuovamente il segno positivo, era dal maggio 2019 che non accadeva. Infatti, in questi ultimi anni la Germania essendo riconosciuta come stato più affidabile dell’Europa ha potuto beneficiare di tassi negativi anche su scadenze lunghe. Perfino il tasso a 30 anni è stato per un breve periodo negativo. Bisognava quindi pagare per prestare i soldi alla Germania. Nel grafico è colorato in rosa il periodo dei tassi negativi tedeschi. Ora però le previsioni di rialzi dei tassi delle banche centrali e l’inflazione stanno alzando i tassi: a fine gennaio il decennale italiano ha raggiunto l’1,4%, quello americano l’1,8% e quello tedesco era vicino allo zero. Per i risparmiatori che hanno acquistato titoli di stato, direttamente sul conto titoli o indirettamente tramite fondi e gestioni, questi rialzi comportano una perdita sul capitale delle obbligazioni a tasso fisso, che per le obbligazioni USA in gennaio è arrivata al 2,5%, per quelle europee dello 0,5% e quelle dei paesi emergenti anche oltre il 3%.