ETF: un confronto con i fondi

Lo scorso mese abbiamo iniziato a parlare degli ETF, strumenti semplici ma efficaci per investire nei mercati finanziari: bassi costi e alta trasparenza sono sicuramente le loro due caratteristiche chiave. Abbiamo però visto che l’ammontare investito in ETF è circa un decimo rispetto a quello investito nei (più famosi) fondi comuni. Ma questa notevole differenza è giustificata? I fondi hanno risultati migliori?

Prima di rispondere a queste domande ricordiamo che i fondi hanno un gestore che decide in quali titoli investire, mentre gli ETF non hanno un gestore ma acquistano tutti i titoli dell’indice. Quindi le scelte del gestore e i costi generano delle differenze di performance tra i fondi e gli ETF.

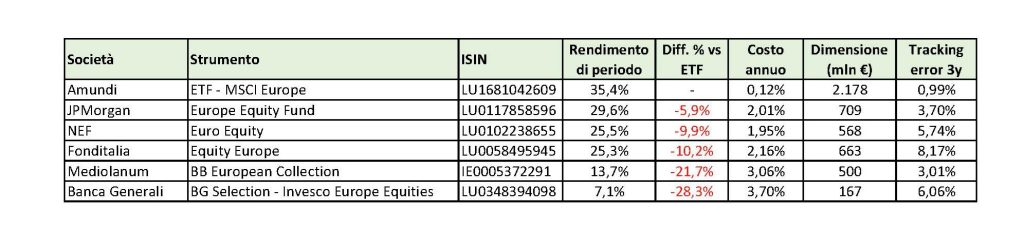

Per l’analisi sono stati presi 5 fondi che investono in azioni europee e l’ETF che investe nell’indice MSCI Europe. Questo indice è anche il benchmark di tutti i fondi in analisi. Il periodo analizzato sono gli ultimi 4 anni, dal marzo 2018 al marzo 2022. Questi i risultati:

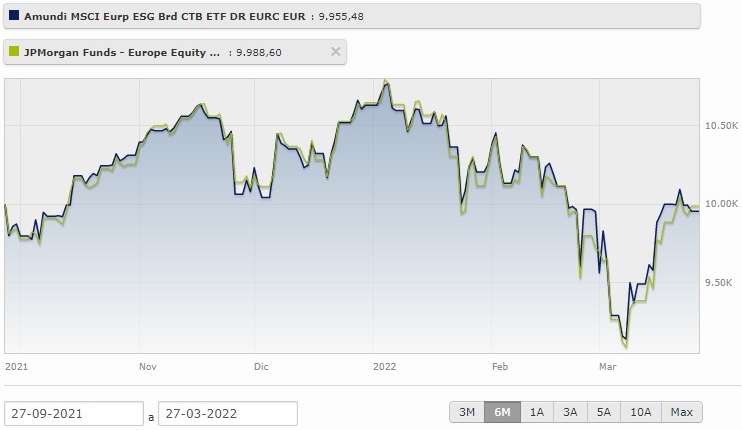

- Il rendimento ottenuto nel periodo marzo 2018 – marzo 2022: l’ETF di Amundi ha battuto tutti i fondi gestiti in analisi, ottenendo un +35%. E la differenza coi fondi è notevole: si va dal 6% in meno del fondo JPMorgan, al 28% in meno del fondo di Banca Generali. Come si vede nel Grafico 1, la linea blu scura è l’ETF, che per quasi tutto il periodo è il migliore.

- Il costo annuo dell’ETF è pari allo 0,12% all’anno, quindi se si investono 10.000 euro in questo ETF il costo effettivo è di 12 euro annui. Questo costo non si vede, è implicito nel prezzo giornaliero dello strumento, come nei fondi. E questi ultimi non sono gratis, anzi. I 5 fondi in analisi costano ogni anno dall’1,95% del NEF al 3,7% del fondo Generali, cioè da 16 a 31 volte in più dell’ETF. Non abbiamo considerato i costi di sottoscrizione dei fondi, ipotizzando che non vengano applicati, altrimenti vanno aggiunti.

- Il totale dei risparmi investiti nell’ETF di Amundi è pari a 2,18 miliardi di euro, molto di più rispetto ai singoli fondi. Questo perché il numero di ETF è molto inferiore al numero dei fondi, quindi le masse sono più concentrate.

- Infine l’ultima colonna riporta il Tracking Error, ovvero un indice che si utilizza per valutare lo scostamento del fondo rispetto all’indice. Il Tracking Error dell’ETF è molto basso, infatti abbiamo visto che non c’è un gestore quindi ci si aspetta che l’ETF abbia lo stesso andamento del mercato. Per i fondi, più alto è questo valore, maggiore è il contributo del gestore e quindi ci si aspetta che le sue scelte generino un andamento del valore del fondo che si discosti da quello dell’ETF passivo. O perlomeno dovrebbe essere il motivo per cui si paga il gestore. Questo dato va guardato assieme alla differenza del rendimento, infatti un tracking error alto ma con differenziale di performance negativo significa che le scelte del gestore e i costi stanno togliendo valore anziché aggiungerne! Il grafico 2 riporta uno zoom degli andamenti negli ultimi 6 mesi dell’ETF e del fondo di JPMorgan: le due linee sono quasi perfettamente sovrapposte quindi il gestore non sta facendo una gestione attiva, infatti il tracking error è pari al 3,7%.

Per concludere, la scelta degli strumenti in cui investire può fare la differenza, anche a parità di mercato e di rischio. Un risparmiatore che avesse investito 30.000 euro nell’azionario europeo 4 anni fa oggi avrebbe una cifra di 40.632 euro se avesse scelto l’ETF, mentre un valore tra 32.145 euro e 38.868 euro con i fondi analizzati. Prima di investire, richiedi il KIID dello strumento alla tua banca.