Utili delle aziende in crescita, ma con l’incognita dell’inflazione

Positivi i dati delle aziende nel terzo trimestre 2021, ma i mercati temono l’inflazione

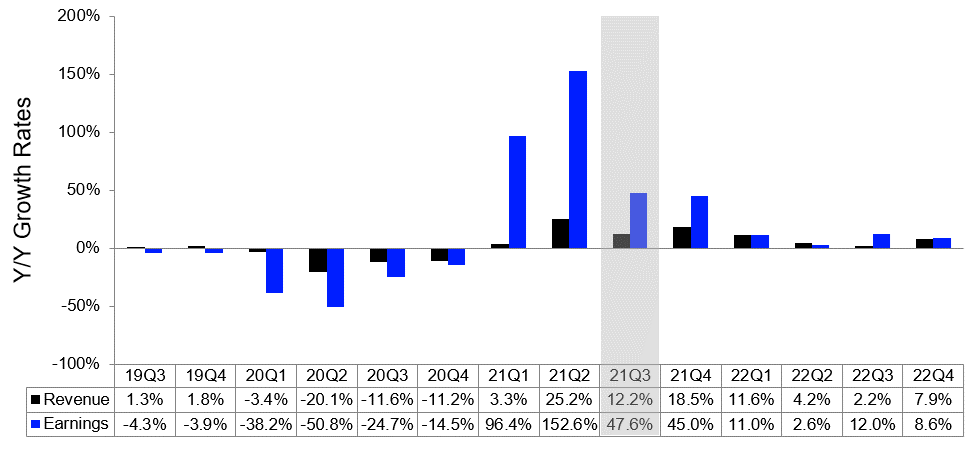

I primi dati pubblicati dalle principali aziende quotate europee e americane, ovvero quelle ricomprese rispettivamente negli indici Euro Stoxx 600 e S&P 500, evidenziano che anche nel terzo trimestre del 2021 sono cresciuti significativamente sia il fatturato che gli utili. Per quanto riguarda le imprese oltre oceano, si prevede un aumento del 15,3% dei ricavi e del 32,7% degli utili rispetto allo stesso trimestre 2020, portando le stime sull’intero 2021 ad un aumento del 15,2% dei ricavi e 44,1% degli utili rispetto al 2020. In Europa, le previsioni sono di una crescita del 12,2% e 47,6% rispettivamente per ricavi e utili (9,3% e 32,6% se si escludono le aziende nel settore dell’energia, che sono quelle con la crescita più significativa).

Le previsioni per i prossimi trimestri sono però più contenute, anche perché i numeri sopra esposti sono le variazioni rispetto ad un anno fa, ovvero in un momento di restrizioni alla vita economica e sociale dovute alla pandemia. Nel grafico sono riportate le previsioni di Refinitiv I/B/E/S per le 600 aziende quotate più importanti in Europa. Ogni percentuale rappresenta la variazione in quel trimestre (Q1, Q2, …) rispetto allo stesso trimestre dell’anno precedente. A un anno da oggi si prevede che i ricavi saranno cresciuti del 2,2% e gli utili del 12%.

Queste previsioni dovranno essere verificate sulla base dell’effettivo impatto dell’inflazione nei prossimi mesi. Infatti, il forte aumento dei prezzi delle materie prime e dell’energia che stiamo osservando in questi giorni, e che probabilmente non si calmerà a breve, sta comportando maggiori costi che rischiano di ridurre significativamente i margini di guadagno se le aziende non riusciranno ad aumentare in proporzione i prezzi finali ai consumatori. A sua volta questo aumento dei prezzi, se non sarà affiancato da un corrispettivo aumento dei salari, provocherà una riduzione degli acquisti da parte dei clienti finali, rallentando l’uscita dalla crisi. Per questo, un’inflazione stabile e nell’intorno del 2%, come da obiettivo delle banche centrali, è il giusto compromesso tra una crescita dei prezzi che non fa posticipare le spese (se so che domani costerà meno, aspetto a fare l’investimento) e un’inflazione troppo sostenuta che crea problemi alle catene di produzione. E in questa situazione di incertezza, i mercati finanziari hanno aumentato la volatilità, in attesa di capire quale scenario si prospetta.

Debito buono e debito cattivo, le ultime previsioni del governo sul rapporto debito/PIL

Lo scorso 19 ottobre è stato approvato dal governo Draghi e trasmesso alla Commissione Europea il Documento programmatico di bilancio per il 2022, contenente le principali linee di intervento che saranno definite nel disegno di legge di bilancio e i loro effetti sui principali indicatori macroeconomici e di finanza pubblica. In merito a questi ultimi, sono state confermate le previsioni della Nota di Aggiornamento al Documento di Economia e Finanza, NADEF, approvata il 29 settembre, che prevede una politica espansiva nei prossimi due anni per poi tornare a concentrarsi sulla riduzione del rapporto debito/PIL.

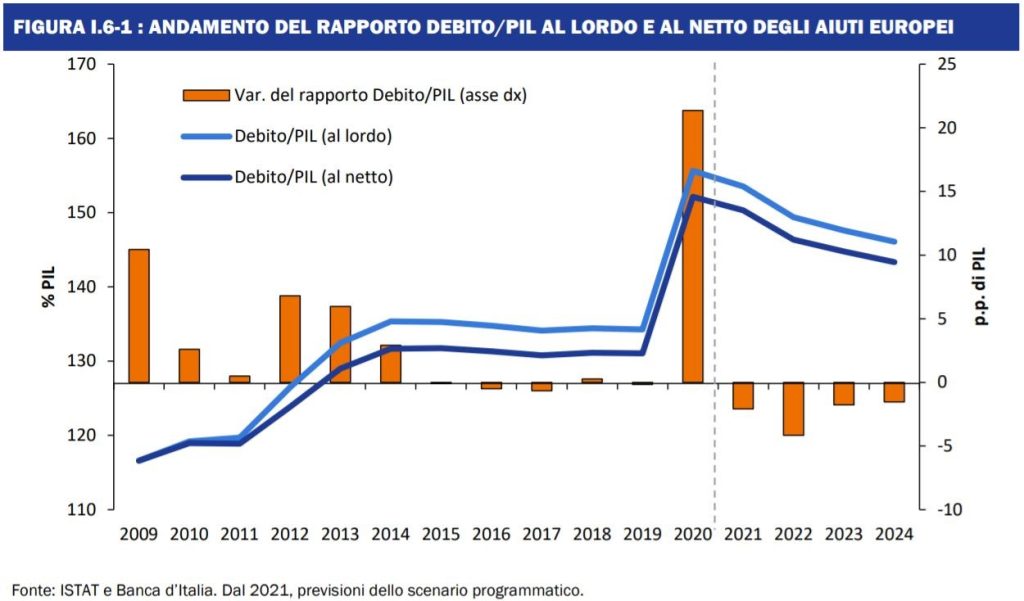

Nella tabella e nel grafico (vedi sotto) possiamo osservare l’evoluzione storica dal 2009 ad oggi e quella prevista fino al 2024 del rapporto debito/PIL italiano.

Nel 2019 il rapporto debito/PIL era pari al 134,3%, sostanzialmente invariato dal 2015. La pandemia da Covid-19 l’ha fatto schizzare al 155,6% nel 2020, ovvero con un aumento del 21,4%, che corrisponde ad un debito pubblico al 31 dicembre 20 pari a 2.569 miliardi (+159 miliardi). Quest’anno è previsto in calo a 153,5%, per poi attestarsi al 149,4% nel 2022, al 147,6% nel 2023 e al 146,1% nel 2024. La discesa sarà dovuta sia alla riduzione della spesa pubblica sia all’aumento del PIL nazionale.

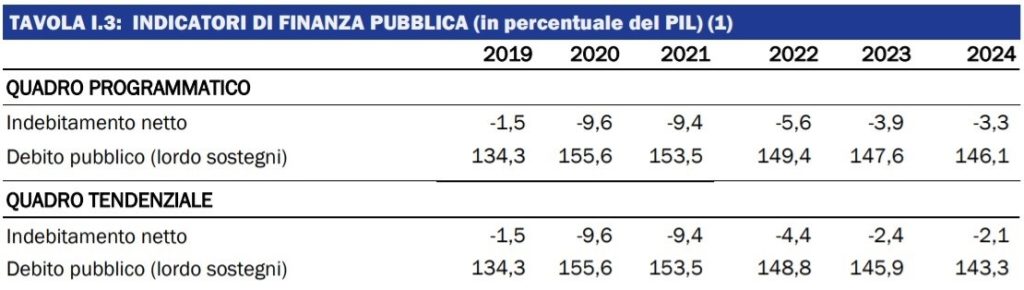

Questi numeri vanno letti alla luce delle parole del premier Draghi che, sia nell’agosto 2020 che a luglio 21 ha rimarcato come esista un debito “buono” e un debito “cattivo” ovvero quello utilizzato per effettuare riforme che creano un volano per l’economia (buono) oppure per elargire sussidi senza una seria pianificazione (cattivo). I numeri del NADEF sono passati abbastanza sotto traccia, ma contengono un aspetto importante. Nella tabella seguente sono riportati i valori del quadro tendenziale, ovvero le stime calcolate come se ad oggi venissero bloccate le riforme e si lasciasse che l’economia proceda da sola, e il quadro programmatico, cioè i numeri risultanti dalle riforme che si prevede di attuare.

Normalmente, e in particolare per l’Italia, il quadro programmatico era necessario per riportare i numeri sulla strada della riduzione del debito quando il tendenziale era oltre i limiti imposti dall’Europa (il patto di stabilità impone infatti che il deficit non sia superiore al 3%). Nel piano di Draghi invece, l’indebitamento netto del piano programmatico è superiore a quello tendenziale: 5,6 contro 4,4 nel 2022, 3,9 contro 2,4 nel 2023 e 3,3 contro 2,1 nel 2024.

In altri tempi e con altri premier, farsi approvare dall’Europa queste manovre sarebbe stato quasi impossibile.